Bei vorzeitigem Beenden einer Baufinanzierung berechnet die Bank eine Vorfälligkeitsentschädigung. Das kann für Sie teuer werden. Ob und wie Sie die Gebühr abwenden können, erfahren Sie in diesem Beitrag. Falls für Sie keine der Optionen und Ausnahmen greift, empfehlen wir: überprüfen Sie die Höhe der von der Bank errechnete Vorfälligkeitsentschädigung.

Sie wollen oder müssen Ihre Immobilie verkaufen? Prüfen Sie gleich heute, wie viel Ihre Immobilie wert ist.

Wer seinen Immobilienkredit vor Ablauf der Zinsbindung kündigt, muss mit einer Vorfälligkeitsentschädigung in Höhe von einem Prozent der Restschuld rechnen.

Im Rahmen der Sonderkündigungsregeln sowie in einigen Sonderfällen können Sie die Vorfälligkeitsentschädigung vermeiden.

Überprüfen Sie die Höhe der Vorfälligkeitsentschädigung genau, da Banken diese oft zu hoch ansetzen.

Lassen Sie sich bei Konflikten rund um die Vorfälligkeitsentschädigung professionell beraten und unterstützen. Wir empfehlen Ihnen 3 Makler aus Ihrer Region.

- Was ist eine Vorfälligkeitsentschädigung?

- Woran orientiert sich die Vorfälligkeitsentschädigung?

- Wie hoch ist die Vorfälligkeitsentschädigung beim Hausverkauf?

- So wird die Vorfälligkeitsentschädigung berechnet

- Vorfälligkeitsentschädigung berechnen: Beispielrechnung

- Vorfälligkeitsentschädigung umgehen: Wann muss keine Vorfälligkeitsentschädigung für Immobiliendarlehen gezahlt werden?

- Wie kann ich die Vorfälligkeitsentschädigung vermeiden?

- Sollte ich wegen der Vorfälligkeitsentschädigung den Hausverkauf aufschieben?

- FAQ: Die häufigsten Fragen zur Vorfälligkeitsentschädigung

Wenn Sie ein Immobiliendarlehen beispielsweise im Rahmen eines Hausverkaufs vorzeitig zurückzahlen wollen oder müssen, entsteht der Bank ein Schaden durch die verkürzte Laufzeit des Kredits. Nach § 502 Abs.1 BGB kann die Bank deshalb eine Vorfälligkeitsentschädigung verlangen, die der Höhe der entgangenen Einnahmen entspricht.

Wenn Sie die Darlehenssumme aus einem geschlossenen Darlehensvertrag nicht abnehmen, etwa weil Sie das Objekt doch nicht erwerben, spricht man von einer Nichtabnahmeentschädigung.

Wichtig zu wissen: Ein Immobiliendarlehen darf nur bei berechtigtem Interesse außerordentlich gekündigt werden. Dieses liegt vor, wenn Sie die Immobilie, die als Sicherheit für das Darlehen dient, anderweitig verwenden möchten.

- Wenn Sie die Immobilie verkaufen müssen – ganz gleich ob aus privaten Gründen oder wegen eines beruflichen bedingten Umzugs.

- Wenn Sie einen zusätzlichen Kredit für Ihre Immobilie benötigen, beispielsweise für den Dachausbau, diesen aber nicht von Ihrer bisherigen Bank erhalten.

- Auch im Falle einer Umschuldung, also dem Ablösen eines teuren Darlehens und der gleichzeitigen Aufnahme eines günstigen Kredits, möchten Darlehensnehmer:innen gerne aus der vertraglichen Bindung herauskommen.

Den Banken entgehen durch die vorzeitige Auflösung des Darlehensvertrags Zinseinnahmen. Sie müssen somit auf fest eingeplante Gewinne verzichten, wodurch ein Margenschaden entsteht.

Die Banken selbst legen darüber hinaus ebenfalls langfristig an. Das vorzeitig zurückgezahlte Geld muss die Bank nun zu niedrigeren Zinsen neu anlegen. Beide Verluste sollen durch die Vorfälligkeitsentschädigung ausgeglichen werden.

Den Zinsschaden muss die Bank in jedem Fall nachvollziehbar begründen. Dazu gehören Belege darüber, dass der im Darlehensvertrag vereinbarte Zinssatz über dem aktuellen Zinssatz des Ersatzgeschäftes liegt. Das Ersatzgeschäft erfolgt beispielsweise als Anlage des zurückgeführten Kapitals in Hypothekenpfandbriefen. Möglich ist auch eine Neuausleihe.

Die Vorfälligkeitsentschädigung soll den Schaden der Bank ausgleichen. Im Folgenden geht es darum, in welchen Fällen die Zahlung zu leisten ist und in welchen nicht.

Immer dann, wenn Ihre Kündigung des Darlehensvertrags außerordentlich erfolgt, müssen Sie grundsätzlich mit einer Vorfälligkeitsentschädigung rechnen.

Eine außerordentliche Kündigung liegt vor, wenn die Kündigung innerhalb der 10-jährigen Zinsbindungsfrist gekündigt wird. Bei einer außerordentlichen Kündigung gilt nach § 490 Abs. 2 Satz 3 BGB eine Kündigungsfrist von sechs Monaten. Ihr Kreditinstitut hat die Pflicht, Sie bei Nachfrage über die Höhe der Vorfälligkeitsentschädigung zu informieren. Es darf diese Leistung nicht in Rechnung stellen.

In bestimmten Fällen darf die Bank keine Vorfälligkeitsentschädigung verlangen.

- Die 10-Jahres-Frist ist abgelaufen.

Die 10-Jahres-Frist beginnt ab dem Tag, an dem Sie das Darlehen vollständig erhalten haben (§489, Abs. 1 Nr. 2 BGB). - Die Bank hat Ihr Darlehen gekündigt, weil Sie die Raten nicht mehr bezahlt haben.

In diesem Fall darf die Bank keine Vorfälligkeitsentschädigung verlangen, sondern lediglich Verzugszinsen (BGH, Urteil vom 19. Januar 2016, Az. XI ZR 103/15). - Die Widerrufsbelehrung ist fehlerhaft.

Fehlerhafte Widerrufsbelehrungen verwenden viele Banken auch heute noch für Ihre Verträge. Es empfiehlt sich genau hinzuschauen und das Darlehen bei einem Fehlerfund zu widerrufen. Sie können den Kredit in diesem Fall ohne Vorfälligkeitsentschädigung zurückzahlen. - Der Vertrag enthält unzureichende Angaben.

Mit der Wohnimmobilienrichtlinie vom 21. März 2021 müssen Banken Ihre Baudarlehen-Kunden per Vertrag korrekt darüber in Kenntnis setzen, wie sie die Vorfälligkeitsentschädigung berechnen. Fällt diese Angabe nicht präzise genug aus, entfällt laut § 502 Abs. 2 BGB der Anspruch auf Vorfälligkeitsentschädigung.

- zur Laufzeit des Vertrags

- zum Kündigungsrecht des Darlehensnehmers

- zur Berechnung der Vorfälligkeitsentschädigung

- Keine Vorfälligkeit bei Bauspardarlehen und variabler Verzinsung

Wer seine Immobilie mit einem Bausparvertrag finanziert hat, kann das Darlehen jederzeit kostenfrei zurückzahlen. Sie fahren auch gut mit einem Baukredit mit variabler Verzinsung. Dieser Vertrag ist bei einer privaten Baufinanzierung schwer zu ergattern, kann aber mit einer Kündigungsfrist von drei Monaten beendet werden.

Wie hoch die Vorfälligkeitsentschädigung bei Verkauf sein darf, ist immer wieder Thema zahlreicher gerichtlicher Konflikte. Die Berechnung des Zinsschadens der Bank gilt dabei als zentraler Teil der Rechnung.

Ausschlaggebend sind vor allem diese Daten:

- Die Differenz zwischen dem vereinbarten Kreditzinssatz bei Abschluss des Darlehens und dem derzeitigen Zinsniveau

- Die Höhe des vorzeitig zurückgezahlten Kreditbetrags

- Der Zeitraum zwischen vorzeitiger Rückzahlung und Ende der Zinsbindungsfrist (je länger der Zeitraum, desto höher die Vorfälligkeitsentschädigung)

Bei der Kalkulation der Vorfälligkeitsentschädigung berechnen Banken die Wiederanlage der gesamten Summe, also sowohl des zurückgezahlten Kredits als auch der Vorfälligkeitsentschädigung.

Diese Neuanlage muss exakt den gleichen Gewinn erzielen, der auch bei der planmäßigen Fortführung des Kreditvertrags entstehen würde.

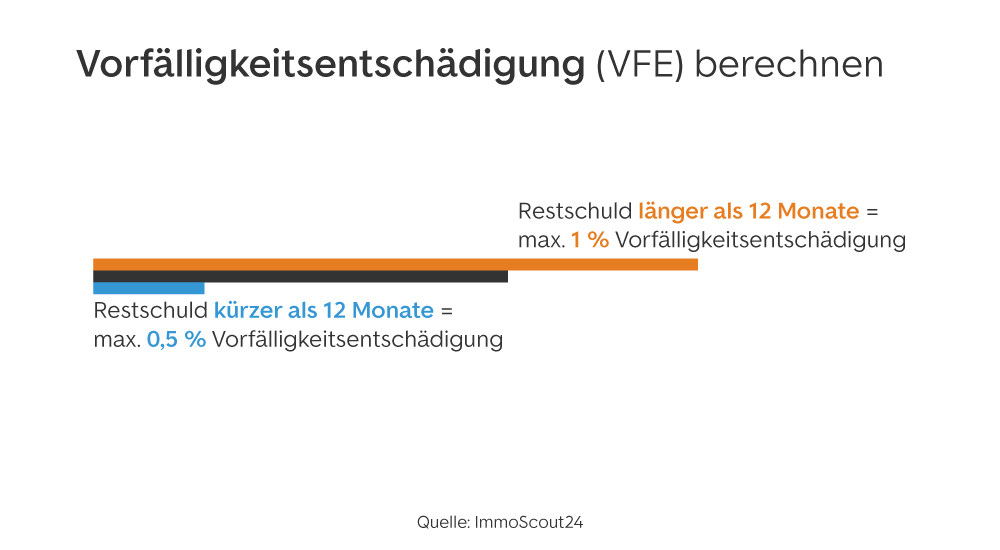

Außerdem gilt: Die Vorfälligkeitsentschädigung darf maximal ein Prozent der Restschulden ausmachen. Wenn das Darlehen nur noch weniger als ein Jahr läuft, dürfen Banken sogar nur 0,5 Prozent Vorfälligkeitsentschädigung berechnen.

Wahr ist aber auch, dass sich diese Angaben vor allem auf einen Ratenkredit beziehen. Baudarlehen sind gesetzlich nicht streng reglementiert, die Berechnungsweise ist nicht vorgegeben, weswegen in der Realität Vorfälligkeitsentschädigungen von im Schnitt 10 Prozent der Restschuld nicht ungewöhnlich sind.

Beträgt die Forderung jedoch mehr als das Doppelte des tatsächlichen Schadens, spricht man von Sittenwidrigkeit, die geahndet werden kann.

Auch wenn der Gesetzgeber nicht vorschreibt, wie genau die Vorfälligkeitsentschädigung zu berechnen ist, so verlangt er seit dem 21.03.2016, dass Kreditinstitute über die Berechnung der Vorfälligkeitsentschädigung im Darlehensvertrag informieren.

Zwei Methoden sind laut Bundesgerichthof zulässig:

- Aktiv-Passiv-Methode:

Bei der Aktiv-Passiv-Methode ermittelt die Bank die Differenz zwischen der Darlehensrendite bei Fortführung des Immobilienkredits und dem Zinsgewinn bei einer Anlage der freiwerdenden Summe in Pfandbriefen. Je länger der Kredit noch läuft und je geringer die Verzinsung von Pfandbriefen ist, desto höher fällt die Vorfälligkeitsentschädigung aus. - Aktiv-Aktiv-Methode:

Im Fall der Aktiv-Aktiv-Methode unterstellt die Bank, dass sie die zurückgezahlte Kreditsumme sofort, aber zu geringeren Zinsen an eine:n andere:n Kreditnehmer:in verleiht. Die Differenz der beiden Zinssätze stellt den sogenannten Zinsverschlechterungsschaden dar. Hinzu kommt noch eine Gewinnmarge von 0,5 Prozent bis zum Zinsbindungsende.

In den vergangenen Jahren wurde die Vorfälligkeitsentschädigung ausschließlich nach der Aktiv-Passiv-Methode errechnet, weil dies für die Banken einen höheren Betrag einbrachte.

Was nicht in die Berechnung gehört, sind die Kosten für das individuelle Risiko und die Verwaltung des Vertrags. Diese beiden Posten müssen abgezogen werden, weil sie nach der Rückzahlung nicht mehr anfallen. Dafür fallen Bearbeitungsgebühren an, die zur Endsumme hinzugerechnet werden.

Enthält der Vertrag zur Baufinanzierung etwa Regelungen zu Sondertilgungen, muss sich dies kostenmindernd auf die Vorfälligkeitsentschädigung des Immobiliendarlehens auswirken. Das bedeutet, dass die Höhe der Entschädigung dank der Sondertilgungsrechte geringer ausfällt.

Eine Klausel, in welcher ausdrücklich erwähnt wird, dass Sondertilgungen bei der Berechnung der Vorfälligkeitszinsen nicht berücksichtigt werden, ist damit unwirksam.

Drei Jahre vor dem Zinsbindungsende möchten Sie ein mit 3,5 Prozent fest verzinstes Darlehen über 120.000 Euro vorzeitig tilgen – Ihre Restschuld beträgt 80.000 Euro.

Das früher sehr niedrige Zinsniveau sorgte dafür, dass die Bank mit negativen Wiederanlagezinsen von ca. -0,10 Prozent rechnen musste. Die monatliche Kreditrate aus Zins und Tilgung betrug 800 Euro.

| Posten | Preis |

Zinsschaden

|

7.698,65 Euro

|

Erstattung der Bank für eingespartes Kreditrisiko

|

-104,88 Euro

|

Erstattung aus Zinsmarge

|

-314,65 Euro

|

Erstattung eingesparter Verwaltungskosten

|

-300,00 Euro

|

Bearbeitungsgebühr

|

100,00 Euro

|

Vorfälligkeitsentschädigung netto

|

7.079,12 Euro

|

Wie hoch die Vorfälligkeitsentschädigung in Ihrem individuellen Fall ausfällt, hängt möglicherweise auch von Sonderregelungen in Ihrem Vertrag ab.

Lassen Sie die Vorfälligkeitsentschädigung immer auch kritisch begutachten. Bei Verbraucherzentralen können Sie sie für etwa 70 Euro von Expert:innen überprüfen lassen. Oft fallen die von der Bank berechneten Vorfälligkeitsentschädigungen zu hoch aus.

Vorfälligkeitsentschädigung umgehen: Wann muss keine Vorfälligkeitsentschädigung für Immobiliendarlehen gezahlt werden?

Für Darlehensnehmer:innen besteht die Möglichkeit, den Immobilienkredit zu kündigen, ohne die Vorfälligkeitsentschädigung zu zahlen.

Im Folgenden sehen Sie eine Auflistung der Gründe, die dabei helfen, die Vorfälligkeitsentschädigung zu umgehen:

- Sonderkündigungsrecht: Indem Sie nach Ablauf der Zinsbindung kündigen, können Sie Ihr gesetzliches Sonderkündigungsrecht in Anspruch nehmen und den Kredit kostenlos kündigen. Dabei müssen Sie eine Kündigungsfrist von sechs Monaten einhalten.

- Fehlerhafte Widerrufsbelehrung: Wenn Sie einen Fehler in der Klausel zur Widerrufsbelehrung im Kreditvertrag finden, ist die kostenfreie Kündigung des Kredits ebenfalls möglich. Lassen Sie sich dabei professionell unterstützen.

- Fehler im Kreditvertrag: Banken müssen im Darlehensvertrag seit Anpassung der Wohnimmobilienkreditrichtlinie im Jahr 2016 genaue Angaben zur Vorfälligkeitsentschädigung machen. Fehlen diese oder sind sie nicht korrekt, hat die Bank keinen Anspruch auf die Vorfälligkeitsentschädigung.

- Variable Verzinsung: Kredite mit einer variablen Verzinsung, also ohne Zinsbindung, können Sie jederzeit kündigen. Allerdings ist diese Kreditart bei der Immobilienfinanzierung selten.

- Bauspardarlehen: Wenn Sie einen Bausparvertrag abgeschlossen und das Bauspardarlehen in Anspruch genommen haben, haben Sie jederzeit ein Sondertilgungsrecht von 100 Prozent, was bedeutet, dass Sie das Darlehen kostenfrei zurückzahlen können.

- Käufer:in übernimmt Vertrag: Wenn der:die Käufer:in Ihrer Immobilie den bestehenden Darlehensvertrag bei der Bank zu gleichen Konditionen übernimmt und die Bonitätsprüfung besteht, müssen Sie keine Vorfälligkeitsentschädigung zahlen.

- Vertragliches Ausstiegsrecht: Manche Banken räumen ihren Kund:innen gegen Zinsaufschlag ein vertragliches Ausstiegsrecht ohne Vorfälligkeitsentschädigung ein.

- Objekttausch: Wenn Sie Ihr Haus verkaufen und zugleich ein neues Objekt kaufen, können Sie die neue Immobilie eventuell als Sicherheit in den Vertrag mit einbringen. Kündigen Sie den Darlehensvertrag daher nicht.

Preisblick in die Zukunft

Im Bereich Mein Eigentum findest du eine Preis-Prognose für die Entwicklung deiner Immobilie in den kommenden Monaten.

In einigen Fällen darf die Bank keine Ablösesumme für den alten Kredit verlangen.

- Lange laufende Darlehen kann der Kreditnehmer beispielsweise nach zehn Jahren mit einer Frist von sechs Monaten kündigen.

- Verträge mit variablen Zinssätzen können jederzeit mit einer dreimonatigen Frist beendet werden. Gleiches gilt für Immobiliendarlehen, die durch eine Grundschuld oder Hypothek gesichert sind. Sechs Monate nach Zuteilung darf der Bauherr vom Vertrag zurücktreten.

- Es gibt Kredite, die dem Bankkunden gegen Zinsaufschlag ein vertragliches Ausstiegsrecht einräumen.

- Ebenfalls ohne Vorfälligkeitsentschädigung kommen Hausbesitzer aus dem Vertrag, wenn der Käufer:innen ihrer Immobilie den Kredit bei der Bank zu den gleichen Konditionen übernehmen möchten und nicht aus Bonitätsgründen abgelehnt wird. Das Landgericht München bestätigte diese Möglichkeit in einem Urteil (Az. 16 HK O 22814/05).

Darlehensnehmer:innen, die beim Verkauf eine Vorfälligkeitsentschädigung von 10.000 Euro oder mehr zu zahlen hätten, fragen sich häufig, ob sie den Hausverkauf aufschieben sollten.

Zu bedenken gilt allerdings, dass nach der Kreditablösung keine Zinszahlungen mehr ausstehen. Gerade wenn ein attraktiver Verkaufspreis erzielbar ist, ist es ratsam, das Darlehen mit der Vorfälligkeitsentschädigung abzulösen, die den zu versteuernden Gewinn außerdem senkt.

Denken Sie daran, die Höhe der Vorfälligkeitsentschädigung genau zu prüfen und sich bei eventuell gewünschten Korrekturen professionell unterstützen zu lassen. So verringern Sie das Risiko eines Rechtsstreits oder sinkender Bonität.

Gerade, weil der Gesetzgeber nichts Genaues vorgibt, ist die Ermittlung der Vorfälligkeitsentschädigung von Laie:innen nur schlecht erfassbar. Im Schnitt liegt die Vorfälligkeitsentschädigung um fünf Prozent zu hoch, bei veralteten Widerrufsbelehrungen ist die Forderung sogar unwirksam. Es kann sich also lohnen, eine:n Expert:in mit der Überprüfung zu beauftragen.

Wie viel ist deine Immobilie beim Verkauf wert?

FAQ: Die häufigsten Fragen zur Vorfälligkeitsentschädigung

-

Wie berechnet man die Vorfälligkeitsentschädigung?

-

Um die Höhe der Vorfälligkeitsentschädigung zu berechnen, ist der Zinssatz für Ersatzanlagen relevant, den die jeweilige Bank ansetzt. Ein niedriger Zinssatz bedeutet, dass die Entschädigung höher ausfällt. Zur Berechnung muss die Bank den Pfandbrief heranziehen und ihre Rechenschritte klar darlegen.

-

Wie hoch ist die Vorfälligkeitsentschädigung beim Hausverkauf?

-

Die Höhe der Vorfälligkeitsentschädigung hängt von Faktoren wie der Restlaufzeit und Höhe des Kredits ab. Die Entschädigung darf maximal ein Prozent der Restschuld betragen. Wenn weniger als ein Jahr Restlaufzeit vorliegt, ist die maximale Höhe der Vorfälligkeitsentschädigung sogar nur 0,5 Prozent der Restschuld.

-

Wann fällt keine Vorfälligkeitsentschädigung an?

-

Wenn Sie Ihren Kredit nach Ablauf der Zinsbindung, die meist zehn Jahre beträgt, kündigen, fällt keine Vorfälligkeitsentschädigung an. Auch bei variablen Krediten ohne Sollzinsbindung entfällt die Entschädigung. Zudem ist es für Kredite, die nach dem 21.03.2016 abgeschlossen wurden, wichtig, dass der Vertrag mit der Bank möglichst klare Angaben enthält. Andernfalls kann auch hier die Entschädigung entfallen.

-

Wie kommt man vorzeitig aus einem Darlehensvertrag heraus?

-

Im Rahmen des Sonderkündigungsrechts dürfen Sie Ihren Darlehensvertrag nach zehn Jahren kündigen, ohne eine Vorfälligkeitsentschädigung zahlen zu müssen. Dabei muss die Kündigungsfrist sechs Monate betragen. Denken Sie daran, rechtzeitig eine Anschlussfinanzierung zu suchen.

-

Was kann man bei einer zu hohen Vorfälligkeitsentschädigung tun?

-

Wenn die Bank Fehler bei der Berechnung der Vorfälligkeitsentschädigung macht, müssen Sie sich innerhalb der Verjährungsfrist von drei Jahren beschweren. Überprüfen Sie die Berechnung daher genau und lassen Sie sich bei Verdacht auf Rechenfehler professionell unterstützen.

Nadine Kunert informiert dich als Immobilienexpertin und Redakteurin von ImmoScout24 mit informativen und sorgfältig recherchierten Inhalten rund um das Thema Immobilienverkauf und Vermietung. Nadine ist studierte Kommunikationswissenschaftlerin, hat viele Jahre als Content Managerin in der Baubranche gearbeitet und ist seit 10 Jahren selbst Vermieterin. Dadurch hat sie einen praxisnahen Bezug und strebt danach, die Themen leserfreundlich und verständlich für dich aufzubereiten.

Die ImmoScout24 Redaktion verfasst jeden Beitrag nach strengen Qualitätsrichtlinien und bezieht sich dabei auf seriöse Quellen und Gesetzestexte. Unsere Redakteur:innen haben ein hohes Niveau an Immobilienwissen und informieren dich als Expert:innen mit informativen und vertrauenswürdigen Inhalten. Wir verbessern und optimieren unsere Inhalte kontinuierlich und versuchen, sie so leserfreundlich und verständnisvoll wie möglich für dich aufzubereiten. Unser Anliegen ist es dabei, dir eine erste Orientierung zu bieten. Für persönliche Anfragen deiner rechtlichen oder finanziellen Anliegen empfehlen wir dir, eine:n Rechts-, Steuer-, oder Finanzberater:in hinzuzuziehen.

Ähnliche Artikel

Ähnliche Artikel