Schnell und bequem zur Immobilienbewertung

- basierend auf echten Daten

- 100% kostenlos und unverbindlich

- Richtwert direkt online

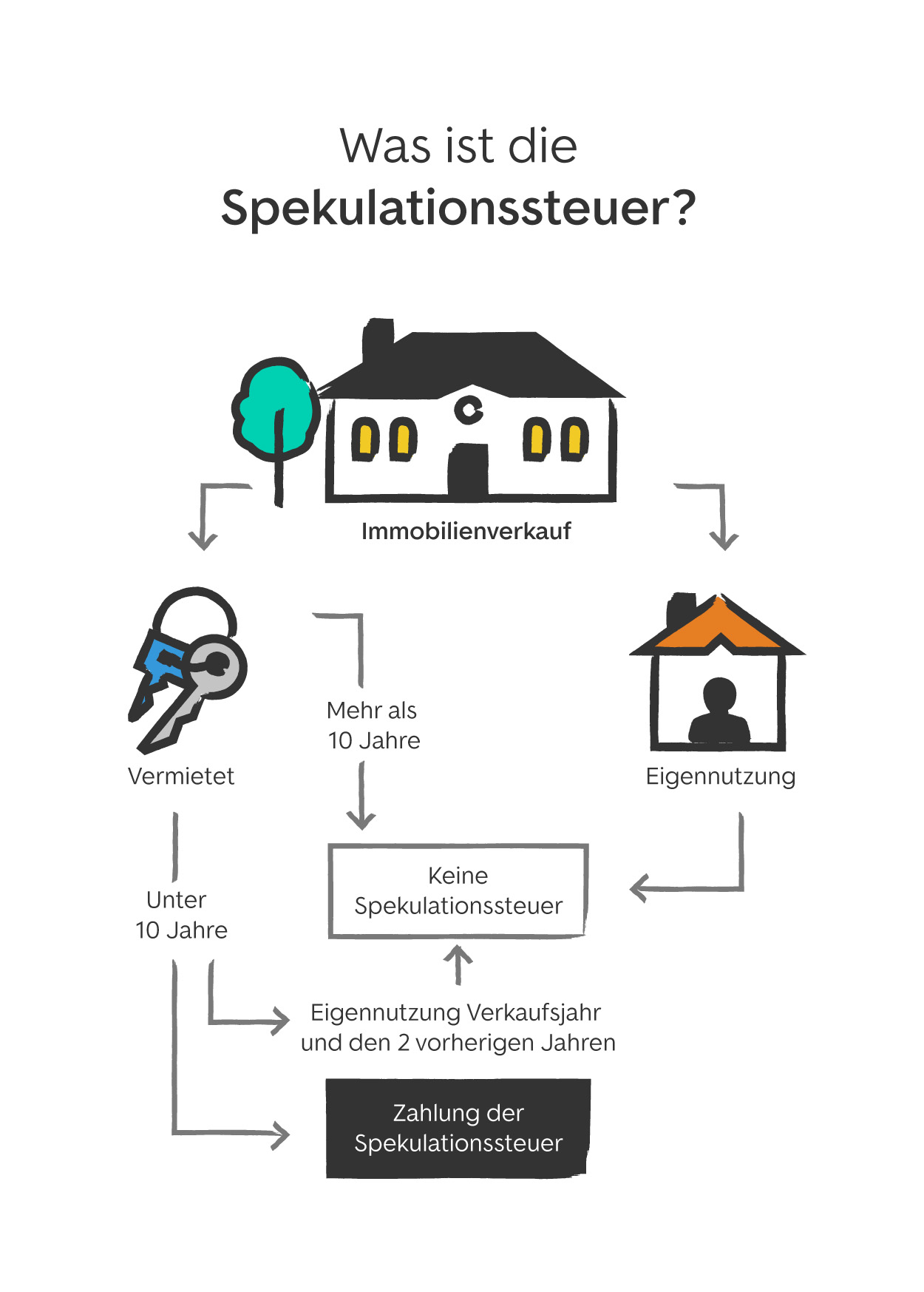

Wenn du Immobilien innerhalb der Spekulationsfrist mit Gewinn verkaufst, musst du Spekulationssteuer zahlen. Für den Handel mit Immobilien beträgt die Spekulationsfrist zehn Jahre. Bei Eigennutzung von Immobilien greift die Spekulationssteuer allerdings nicht. Hier erfährst du, was das für die Veräußerung deiner Immobilie bedeutet und wie du am besten vorgehst, um Spekulationssteuer zu sparen.

Du möchtest verkaufen? Prüfe ganz einfach, wie viel deine Immobilie wert ist.

Für die Vermittlung passender Makler erhält ImmoScout24 eine Provision.

Du zahlst Spekulationssteuer, wenn du deine Immobilie innerhalb der Frist von 10 Jahren gewinnbringend verkaufst.

Steuerfrei ist der Verkauf, wenn du im Jahr des Verkaufs und den beiden vorangegangenen Jahren die Immobilie selbst genutzt hast.

Welcher Preis für deine Immobilie angemessen ist? – Die kostenlose Immobilienbewertung von ImmoScout verrät es dir.

- Was ist mit “Spekulationssteuer” gemeint?

- Was ist die Spekulationsfrist bei Immobilien?

- Beginn der Frist: Ab wann fällt Spekulationssteuer an?

- Wie hoch ist die Spekulationssteuer?

- Spekulationssteuer umgehen und steuerfrei verkaufen

- Was passiert mit der Spekulationsfrist bei Schenkung oder Erbschaft?

- Spekulationssteuer bei unbebauten Grundstücken

- Spekulationssteuer beim gewerblichen Hausverkauf und betrieblichen Einlagen

- Spekulationsfrist bei Neubau: Welches Datum zählt?

- Sind zehn Jahre Spekulationsfrist ein fixer Wert?

- Fazit: Clever verkaufen und Spekulationssteuer sparen

- FAQ: Häufige Fragen zur Spekulationsfrist

Wenn du dein Haus verkaufst und dabei einen Gewinn erzielst, kann die sogenannte Spekulationssteuer anfallen. Diese wird auf den Betrag erhoben, der sich als Gewinn ergibt. Gemäß § 22 Nr. 2 i. V. m. § 23 Einkommensteuergesetz sind private Veräußerungsgeschäfte wie der Verkauf von Wertpapieren oder Immobilien grundsätzlich steuerpflichtig.

Den erzielten Gewinn kannst du berechnen, indem du beim Verkauf deiner privaten Immobilie die Differenz zwischen dem ursprünglichen Kaufpreis und dem neuen Verkaufspreis berechnest, abzüglich eventuell angefallener Kosten.

Hast du das Haus für 200.000 Euro gekauft und verkaufst es für 300.000 Euro, hast du 100.000 Euro Gewinn gemacht, den du nach deinem persönlichen Steuersatz versteuern musst. Vorher kannst du alle Kosten vom Gewinn abziehen, die beim Verkauf entstanden sind, wie etwa Maklergebühren und Sanierungskosten. Der Gewinn reduziert sich dadurch entsprechend und damit auch deine Steuerlast.

Die Spekulationssteuer wird fällig, wenn die Immobilie innerhalb einer Frist von 10 Jahren weiterverkauft wird. Diese Frist nennt man Spekulationsfrist. Verkaufst du innerhalb dieser Frist, zahlst du Spekulationssteuer auf den Gewinn.

Der Verkauf von privaten Immobilien löst innerhalb von zehn Jahren nach dem Kaufdatum in der Regel die Spekulationssteuer aus. Damit will man die Spekulation mit vermieteten Häusern oder Wohnungen unterbinden und sicherstellen, dass die Mieten bezahlbar bleiben.

Stell dir vor, du hast als Geldanlage ein Mietshaus an deinem Wohnort gekauft. Zwei Jahre später musst du in eine andere Stadt ziehen, weil sich deine berufliche Situation verändert hat. Die Hausverwaltung in Eigenregie wird dir zu aufwendig und du entscheidest dich, das Haus wieder zu verkaufen.

Der ursprüngliche Kaufbetrag lag bei 200.000 Euro. Zwei Jahre später konnte die Immobilie jedoch für 300.000 Euro verkauft werden. Der nach den Veräußerungskosten übrige Gewinn beträgt somit 90.000 Euro.

Dieser Betrag muss nach dem persönlichen Steuersatz versteuert werden – auf das Haus entfällt also eine Spekulationssteuer.

| Erlös aus veräußerter Immobilie | 300.000 Euro |

| Anschaffungskosten | 200.000 Euro |

| Veräußerungskosten (z. B. Handwerksarbeiten) | 10.000 Euro |

| zu versteuernder Gewinn | 90.000 Euro |

| persönlicher Steuersatz | 20 Prozent |

| Spekulationssteuer aus Immobilienverkauf | 18.000 Euro |

In diesem Fallbeispiel beläuft sich die Spekulationssteuer aus dem Immobilienverkauf auf 18.000 Euro.

Du möchtest deine Immobilie bewerten lassen?

Erstelle in nur drei Minuten eine Immobilienbewertung, die auf echten Daten basiert. Das Ergebnis erhältst du kostenlos als PDF.

Als Beginn der Spekulationsfrist gilt der Anschaffungszeitpunkt, also der Tag, an dem du den Kaufvertrag unterschrieben hast. Mit diesem Datum beginnt für vermietete Immobilien die 10-Jahresfrist. Wenn du deine Immobilie innerhalb dieser Frist verkaufst und dabei Gewinne erzielst, musst du Spekulationssteuer zahlen. Nutzt du die Immobilie selbst, ist die Spekulationsfrist wesentlich kürzer: Bereits nach drei Jahren nach Vertragsunterschrift entfällt für dich die Spekulationssteuer:

Gut zu wissen: Was man unter Eigennutzung versteht

Du selbst nutzt die Immobilie oder deine Familienangehörigen. Zur Familie gehören lediglich die Kinder, und diese auch nur, wenn sie Kindergeld beziehen. Die Nutzung durch entfernte Verwandte gilt nicht als Eigennutzung und hat im Verkaufsfall somit keinen Einfluss.

In diesen Fällen kommt die Spekulationssteuer bei der Immobilienveräußerung zum Tragen:

- Veräußerung eines vermieteten Objektes innerhalb von weniger als zehn Jahren nach Ankauf

- Veräußerung eines selbst genutzten Hauses nach weniger als drei Jahren Nutzung

- Veräußerung eines geerbten oder geschenkten Objektes, das vor weniger als zehn Jahren von dem:der ursprünglichen Besitzer:in erworben wurde

- Veräußerung einer Immobilie im Rahmen der Gütertrennung von Eheleuten, wenn das Objekt vor weniger als zehn Jahren gekauft wurde

Trifft einer dieser Fälle auf dich zu, musst du Spekulationssteuer entrichten.

Beim privaten Veräußerungsgeschäft von Immobilien ist Vorsicht geboten. Denn wer innerhalb von fünf Jahren mehr als drei Objekte kauft und weiterverkauft, gilt schnell als gewerbliche:r Händler:in und muss auf jeden Fall Spekulationssteuer bezahlen.

Bei der Spekulationsfrist liegen Beginn und Ende genau zehn Jahre und einen Tag auseinander (§ 23 EStG). Wenn du ein Haus beispielsweise am 25. Oktober 2019 gekauft hast, darfst du es am 26. Oktober 2029 weiterverkaufen, ohne Steuer zahlen zu müssen.

Bei Eigennutzung endet die Spekulationsfrist nach drei Jahren. Dabei muss es sich nicht um drei volle Jahre handeln. Es genügt ein volles Jahr, der Januar im Verkaufsjahr (drittes Jahr) und der Dezember im ersten Jahr. Wichtig ist allerdings, dass du diese Immobilie als Hauptwohnsitz gemeldet und dich dort auch die meiste Zeit aufgehalten hast.

Bei Grundstücken, Häusern oder Wohnungen ist ein Gewinn nicht nur möglich, sondern durchaus realistisch.

Wie hoch die Spekulationssteuer dann ausfällt, richtet sich immer nach dem Immobilienwert abzüglich des ursprünglichen Kaufpreises und der Verkaufskosten. Sobald du beim Verkauf innerhalb der Spekulationsfrist mehr als 600 Euro erzielst, zahlst du Spekulationssteuer.

Wenn du jetzt schon weißt, dass du die Spekulationssteuer zahlen musst, dann beginne jetzt, die Höhe der Spekulationssteuer zu ermitteln.

Schritt 1: Nutze unseren Immobilienwertrechner für deine Immobilienbewertung:

Du möchtest deine Immobilie bewerten lassen?

Erstelle in nur drei Minuten eine Immobilienbewertung, die auf echten Daten basiert. Das Ergebnis erhältst du kostenlos als PDF.

Schnell und bequem zur Immobilienbewertung

- basierend auf echten Daten

- 100% kostenlos und unverbindlich

- Richtwert direkt online

Schritt 2: Nutze unseren Spekulationssteuerrechner

In Schritt 1 hast du den Verkaufspreis bereits ermittelt. Zur Ermittlung der Spekulationssteuer benötigst du außerdem den Anschaffungspreis, die Afa-Beträge, die Kosten für den Verkauf und den persönlichen Steuersatz.

Die Höhe der Spekulationssteuer richtet sich nach deinem persönlichen Steuersatz und basiert auf den allgemeinen Regeln der Einkommensteuer. Das bedeutet, dass die Spekulationssteuer eigentlich keine eigene Steuerart ist, sondern Teil der Einkommensteuer. Der Gewinn aus dem Verkauf einer Immobilie wird dabei als sonstige Einkünfte (§ 22 Nr. 2 i. V.m. § 23 EStG) behandelt und zu deinem gesamten zu versteuernden Einkommen addiert.

Die Steuerlast hängt davon ab, wie hoch dein persönliches Einkommen insgesamt ist. Je nach Einkommenshöhe kann dein persönlicher Steuersatz zwischen 0 % (unterhalb des Grundfreibetrags) und bis zu 45 % (Spitzensteuersatz) liegen. Es gibt also keine festen Sätze speziell für die Spekulationssteuer – sie wird direkt an deine individuelle finanzielle Situation angepasst.

Beispiel:

Liegt dein Einkommen inklusive des Verkaufsgewinns bei 50.000 Euro und dein persönlicher Steuersatz beträgt 25 %, dann zahlst du auf den Verkaufsgewinn ebenfalls 25 % Spekulationssteuer.

Zusammengefasst:

Die Spekulationssteuer entspricht der Einkommensteuer auf den Gewinn aus dem Immobilienverkauf. Je höher dein Einkommen, desto höher ist auch die Steuerlast auf den Gewinn.

Der persönliche Steuersatz richtet sich als Durchschnittssteuersatz nach dem gesamten Einkommen. Zur Errechnung des persönlichen Steuersatzes muss die gezahlte Einkommenssteuer mit dem Faktor 100 multipliziert und durch das zu versteuernde Einkommen dividiert werden. Die Höhe der gezahlten Einkommenssteuer kann im individuellen Steuerbescheid eingesehen werden.

Beispiel: Persönlichen Steuersatz berechnen

Eine ledige Person verdiente 2017 ein Jahresgehalt von 40.000 Euro. Insgesamt wurde eine Einkommenssteuer in Höhe von 8.766 Euro fällig.

8.766 × 100 ÷ 40.000 = 21,915 Prozent

Der persönliche Steuersatz liegt in diesem Fall bei knapp 22 Prozent.

Du hast einige Möglichkeiten, um die Spekulationssteuer beim Immobilienverkauf zu umgehen oder zu senken. Durch verkaufsbedingte Ausgaben wie Notar- oder Maklerkosten, die Vorfälligkeitsentschädigung bei der Bank oder Renovierungsarbeiten kannst du den Spekulationsgewinn reduzieren und zahlst dementsprechend weniger Spekulationssteuer. Ein niedrigerer Kaufpreis reduziert die Steuer ebenfalls.

Nach Möglichkeit solltest du mit dem Verkauf warten, um die Spekulationsfrist zu umgehen und hohe Steuerzahlungen zu vermeiden.

Du fragst dich, wann du eine Immobilie steuerfrei verkaufen kannst? Eigennutzung, Hausverkauf mit Vorvertrag oder auch Erbschaft bzw. Schenkung können unter Umständen einen steuerfreien Verkauf ermöglichen.

Im Zusammenhang mit der Spekulationsfrist ist der Begriff „eigene Wohnzwecke“, also die Eigennutzung der Immobilie, dafür entscheidend. Diese gelten laut Gesetzgeber nur, wenn die verkaufende Person beziehungsweise ihre Familie die Immobilie bewohnt. In diesem Fall kannst du deine Immobilie bereits nach drei Jahren verkaufen. Bewohnst du die Immobilie nicht selbst, sind es zehn Jahre.

Beispiel

Du verkaufst deine Immobilie im Januar 2023. Du musst nachweisen können, dass du das Objekt mindestens im Dezember 2021, im Jahr 2022 und im Januar 2023 selbst bewohnt hast.

Bei der dreijährigen Spekulationsfrist für selbst genutzte Immobilien sind Randjahre ausreichend, weshalb in manchen Fällen schon 14 Monate Eigennutzung genug sind, um die Spekulationsfrist zu erfüllen.

Die Spekulationssteuer wird auch dann nicht fällig, wenn du das Verkaufsobjekt im Verkaufsjahr und in den vorigen zwei Kalenderjahren selbst bewohnt hast. Der Umstand, dass diese Immobilie vorher vermietet wurde, spielt dann keine Rolle mehr.

Wenn du vor Ende der Spekulationsfrist Interessent:innen gefunden hast, kannst du den Hausverkauf mit einem Vorvertrag abschließen. Ein solcher Vertrag bedarf einer notariellen Beurkundung. So hast du eine zuverlässige Garantie, dass du deine Immobilie nach Ende der Spekulationsfrist verkaufen wirst.

Nicht immer gelingt es, die Spekulationssteuer zu umgehen. In diesem Fall hast du die Option, dein Haus zu verschenken oder zu vererben. So sparst du dir die Steuerzahlung, aber die Empfänger:innen müssen möglicherweise Erbschaftssteuer oder Schenkungssteuer entrichten.

Wer eine Immobilie durch eine Schenkung erhalten oder vererbt bekommen hat, diese aber weder selbst bewohnen noch vermieten möchte, wird das Objekt in der Regel verkaufen wollen. Hier stellt sich die Frage, ob dabei eine Spekulationssteuer fällig wird.

Grundsätzlich gilt: Wer eine Immobilie im Rahmen einer Schenkung oder im Erbfall übertragen bekommen hat, übernimmt mit der Immobilie auch die Spekulationsfrist. Das heißt also, dass für die Fälligkeit der Spekulationssteuer das Kaufdatum des:der vorherigen Besitzer:in entscheidend ist.

Wenn die Immobilie ohnehin selbst bewohnt wurde, wird keine Spekulationssteuer fällig. Handelt es sich um eine vermietete Immobilie, gilt es, die Spekulationsfrist von zehn Jahren einzuhalten, damit keine Spekulationssteuer fällig wird.

Aber: Bei einer Schenkung oder Erbschaft solltest du die Steuerfreibeträge im Blick haben. Diese Freibeträge sind wie folgt geregelt:

Begünstigte:r |

Schenkung |

Erbschaft |

Ehepartner:in, Lebensgefährt:in |

bis 500.000 Euro |

bis 500.000 Euro |

Kinder, Stiefkinder, Adoptivkinder |

bis 400.000 Euro |

bis 400.000 Euro |

Enkel:innen, Urenkel:innen |

bis 200.000 Euro |

bis 200.000 Euro |

Eltern, Großeltern |

bis 20.000 Euro |

bis 100.000 Euro |

Geschwister, Nichten, Neffen, Stief- oder Schwiegereltern, Schwiegersöhne und -töchter, Freund:innen |

bis 20.000 Euro |

bis 20.000 Euro |

Bei unbebauten Grundstücken ist eine Nutzung zu eigenen Wohnzwecken ausgeschlossen und damit auch eine verkürzte Spekulationsfrist auf 3 Jahre. Wird ein solches Grundstück innerhalb der 10-Jahres-Frist mit Gewinn verkauft, musst du Spekulationssteuer zahlen.

Möchtest du mehr über die Spekulationssteuer bei unbebauten Grundstücken erfahren? In unserem Ratgeber findest du alle wichtigen Details und hilfreiche Tipps.

Macht es einen Unterschied, ob ich privat oder gewerblich verkaufe? Und wodurch zeichnet sich ein gewerblicher Verkauf eigentlich aus? Auch als Privatverkäufer kannst du in den gewerblichen Bereich rutschen.

Verkaufst du mehrere Immobilien, stellt sich die Frage, ab wann das Finanzamt von einem gewerblichen Immobilienverkauf ausgeht. Die entscheidende Grenze ist die sogenannte Drei-Objekte-Grenze: Kaufst du innerhalb von fünf Jahren mindestens drei Häuser, Wohnungen oder Grundstücke und verkaufst sie wieder, wertet das Finanzamt dies als „gewerblichen Grundstückshandel“. In diesem Fall gelten die Gewinne aus den Verkäufen als Einkünfte aus gewerblicher Tätigkeit und werden nach § 15 Einkommensteuergesetz (EStG) besteuert.

Wichtig: Modernisierst du Immobilien gezielt, um deren Verkaufswert zu steigern, wird dies ebenfalls als Gewinnerzielungsabsicht gewertet und die Verkäufe fallen unter die gewerbliche Besteuerung.

Auch ungeplante Verkäufe können unter die Drei-Objekte-Grenze fallen. Wenn du bereits zwei Immobilien veräußert hast und dann innerhalb von fünf Jahren eine dritte Immobilie hinzukommt, wird dies rückwirkend als gewerblicher Immobilienverkauf eingestuft.

Wenn du ein privat erworbenes Grundstück in dein Betriebsvermögen einlegst, löst das zunächst keine Steuer aus, da es nicht als Verkauf gilt. Verkaufst du dieses Grundstück jedoch innerhalb der Spekulationsfrist, wird der Gewinn nach den Regeln der Spekulationssteuer besteuert. Das bedeutet, dass du den Gewinn als Privatperson versteuern musst.

Eine verdeckte Einlage in eine Kapitalgesellschaft gilt immer als Veräußerung – unabhängig davon, ob das Grundstück tatsächlich verkauft wurde.

Beispiel:

Du verkaufst ein Grundstück mit einem Marktwert von 220.000 Euro für 100.000 Euro an deine eigene GmbH.

Folge: Es entsteht eine verdeckte Einlage in Höhe von 120.000 Euro, die versteuert werden muss.

Besitzt du eine Immobilie im Ausland und möchtest sie verkaufen, greifen die Regelungen des jeweiligen Doppelbesteuerungsabkommens zwischen Deutschland und dem Land, in dem sich die Immobilie befindet. Diese Abkommen stellen sicher, dass du für denselben Gewinn nicht doppelt besteuert wirst. Es gelten die Regeln des Landes, in dem sich die Immobilie befindet, und die Abkommen legen fest, wie die Steuern zwischen den Ländern aufgeteilt werden.

In Bezug auf Neubau kommt immer wieder die Frage auf, ob die Spekulationsfrist mit der Fertigstellung der Immobilie, der Schlüsselübergabe oder mit der Beurkundung des Kaufvertrags beginnt.

Die Antwort lautet: Die Spekulationsfrist beginnt bei einem Neubau mit dem Tag der notariellen Beurkundung des Grundstückskaufvertrags. Dabei spielt es keine Rolle, ob zum Zeitpunkt des Kaufabschlusses das jeweilige Grundstück bebaut oder unbebaut war. Wer seinen Neubau also vor Ende der 10-Jahresfrist verkaufen will, muss Spekulationssteuer zahlen.

„Gebäude und Außenanlagen sind einzubeziehen, soweit sie innerhalb dieses Zeitraums (zehnjährige Spekulationsfrist) errichtet, ausgebaut oder erweitert werden […].“ – § 23 Absatz 1 Satz 2 EStG

Wer also beispielsweise am 10. Januar 2018 ein Grundstück erwirbt (Tag der Beurkundung des Kaufvertrages) und am 15. Februar 2019 der Neubau auf diesem Grundstück fertiggestellt wurde, kann spätestens am 11. Januar 2028 die Neubauimmobilie steuerfrei verkaufen.

Der 10-Jahresfrist für Spekulationssteuer unterliegen viele Immobilienwerte. Doch es gibt auch andere Gegenstände, die mit Gewinn veräußert werden können und für die eine Spekulationsfrist von lediglich einem Jahr ab dem Kauftag gilt.

| Zehn Jahre Spekulationsfrist | Ein Jahr Spekulationsfrist |

|---|---|

|

|

Du möchtest verkaufen? Prüfe ganz einfach, wie viel deine Immobilie wert ist.

Die Spekulationssteuer ist ein zentraler Faktor beim Immobilienverkauf innerhalb der Spekulationsfrist und kann eine erhebliche finanzielle Belastung darstellen. Dennoch gibt es Wege, diese zu reduzieren oder vollständig zu umgehen. Entscheidend sind dabei die richtige Nutzung deiner Immobilie, eine präzise Berechnung des Gewinns und das Abwarten der geltenden Fristen.

Mit einer fundierten Immobilienbewertung und der Nutzung von Tools wie einem Spekulationssteuerrechner kannst du deine Steuerlast im Voraus kalkulieren und besser planen. Besonders wichtig ist es, die gesetzlichen Regelungen zu Eigennutzung und Erbschaften im Blick zu behalten, um alle möglichen Vorteile zu nutzen.

Ob du deine Immobilie langfristig behalten oder sie jetzt verkaufen möchtest – eine sorgfältige Planung hilft dir, den Verkaufsprozess effizient und steueroptimiert zu gestalten. Nutze die verfügbaren Ressourcen, um informierte Entscheidungen zu treffen und den bestmöglichen Erlös aus deinem Immobilienverkauf zu erzielen.

FAQ: Häufige Fragen zur Spekulationsfrist

-

Wann ist eine Spekulationssteuer zu zahlen?

-

Du musst die Spekulationssteuer zahlen, wenn du deine Immobilie innerhalb der sogenannten Spekulationsfrist verkaufen und dabei Gewinn erzielen willst. Diese Frist beträgt in der Regel zehn Jahre.

-

Wie lang ist die Spekulationsfrist?

-

Wenn du die Immobilie zehn Jahre nach dem Kauf veräußerst, ist die Spekulationsfrist abgegolten und die Spekulationssteuer entfällt. Warte mit dem Verkauf daher nach Möglichkeit die Frist von zehn Jahren ab oder weise nach, dass du das Objekt in den letzten drei Jahren selbst genutzt hast.

- Wann fällt keine Spekulationssteuer an?

-

Bei einem privaten Veräußerungsgeschäft musst du mit einer Spekulationssteuer rechnen. Allerdings vermeidest du sie durch Eigennutzung deiner Immobilie für drei Jahre oder den Verkauf nach der 10-Jahresfrist. Darüber hinaus kannst du Steuern beim Verkauf sparen, indem du Werbungskosten ansetzt.

- Welches Datum zählt für die Spekulationsfrist?

-

Das Datum der notariellen Beurkundung des Kaufvertrags zählt als Startzeitpunkt der Spekulationsfrist. Verkaufe deine Immobilie erst frühestens zehn Jahre nach diesem Termin, damit es sich um ein privates Veräußerungsgeschäft ohne Spekulationssteuer handelt.

- Wann kann eine Immobilie steuerfrei verkauft werden?

-

Indem du deine Immobilie erst zehn Jahre nach dem Kauf wieder verkaufst, vermeidest du die Spekulationssteuer. Bei selbst bewohnten Immobilien gilt eine Spekulationsfrist von drei Jahren für den steuerfreien Verkauf.

Nadine Kunert informiert dich als Immobilienexpertin und Redakteurin von ImmoScout24 mit informativen und sorgfältig recherchierten Inhalten rund um das Thema Immobilienverkauf und Vermietung. Nadine ist studierte Kommunikationswissenschaftlerin, hat viele Jahre als Content Managerin in der Baubranche gearbeitet und ist seit 10 Jahren selbst Vermieterin. Dadurch hat sie einen praxisnahen Bezug und strebt danach, die Themen leserfreundlich und verständlich für dich aufzubereiten.

Die ImmoScout24 Redaktion verfasst jeden Beitrag nach strengen Qualitätsrichtlinien und bezieht sich dabei auf seriöse Quellen und Gesetzestexte. Unsere Redakteur:innen haben ein hohes Niveau an Immobilienwissen und informieren Sie als Expert:innen mit informativen und vertrauenswürdigen Inhalten. Wir verbessern und optimieren unsere Inhalte kontinuierlich und versuchen, sie so leserfreundlich und verständnisvoll wie möglich aufzubereiten. Unser Anliegen ist es dabei, Ihnen eine erste Orientierung zu bieten. Für persönliche Anfragen Ihrer rechtlichen oder finanziellen Anliegen empfehlen wir Ihnen, eine:n Rechts-, Steuer-, oder Finanzberater:in hinzuzuziehen.

Ähnliche Artikel

Ähnliche Artikel